Практически все резиденты и нерезиденты РФ облагаются налогом на доходы физических лиц (НДФЛ). Это прямой налог, который не требуется платить только с пенсий, социальных выплат и дохода от предпринимательской деятельности на специальных режимах. Всего существует 5 ставок, из которых лишь 2 относятся к заработной плате и другим доходам, связанным с трудовой деятельностью.

Читайте, какие положения действуют в отношении расчета НДФЛ, как формировать и сдавать отчеты в налоговую службу, чем поможет система электронного документооборота.

- Определения

- Какие доходы не подлежат НДФЛ?

- Кто облагается подоходным налогом?

- Налоговые ставки

- 9 %

- 13 %

- 15 %

- 30 %

- 35 %

- Налоговые вычеты

- Порядок расчета, удержания, уплаты НДФЛ

- Расчет НДФЛ с аванса

- Как сервис электронного документооборота «Добыто. КЭДО» поможет кадровикам и бухгалтерам?

- Заключение

- FAQ

- Список источников

Определения

Ниже представлены важные понятия, которые применяются в сфере начисления и удержания НДФЛ. Для учета рабочего времени и отражения иных кадровых данных рекомендуем использовать систему «Добыто. КЭДО».

- НДФЛ – основной вид прямых налогов, исчисляемый в доходах физлиц за вычетом документально подтвержденных расходов, определяемых в соответствии с Налоговым кодексом РФ.

- Налоговый вычет – сумма расходов, которую налогоплательщик имеет право на законных основаниях вычесть из уплачиваемого НДФЛ, в т.ч. вернуть часть оплаченного ранее в бюджет налога (оформление «задним числом»).

- Налоговый агент – лицо, осуществляющее исчисление, удержание и уплату налогов. Может быть физическим, юридическим лицом. К налоговым агентам адвокатов относится коллегия адвокатов, адвокатские бюро и юридические консультации.

- Налоговая ставка – величина налога на единицу налогообложения. Представляет собой коэффициент (процент) от совокупного дохода. Для НДФЛ предусмотрено 5 ставок: 9, 13, 15, 30 и 35 %.

- Налоговая база – денежное выражение совокупной прибыли, от которой рассчитывается НДФЛ.

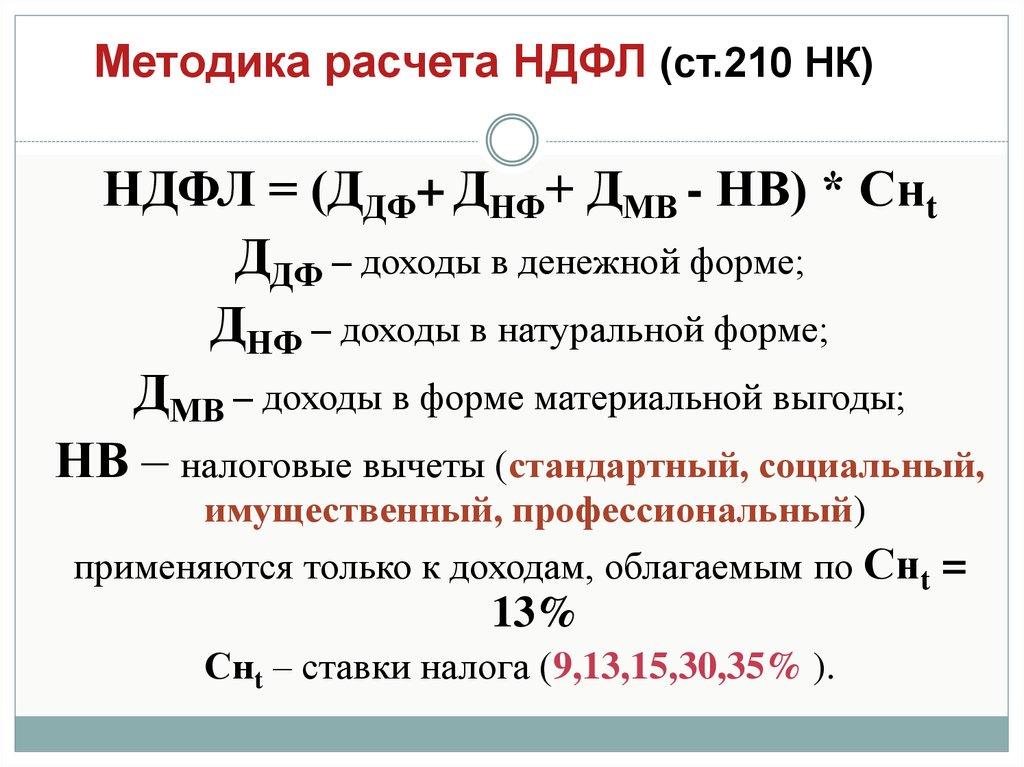

Размер налога на доходы физических лиц – сумма налога, рассчитываемая по формуле:

Размер НДФЛ = (Налоговая ставка) x (Налоговая база)

Какие доходы не подлежат НДФЛ?

Для начала нужно определить, с каких доходов налогоплательщики не должны рассчитывать налог. Сюда относится следующее:

- Пенсии.

- Государственные социальные выплаты, кроме больничных.

- Компенсации.

- Единовременные выплаты.

- Матпомощь.

- Подарки в сумме до 4 тыс. рублей.

- Питание, медуслуги и прочие расходы работодателя за сотрудников.

- Доходы от продажи имущества и личного транспорта (при определенных условиях).

- Доходы самозанятых, ИП на специальной системе налогообложения.

Все остальные доходы облагаются НДФЛ. Расчет дохода, с которого удерживается налог, ведется в специализированных программах. Документы по кадрам можно оформлять в системе «Добыто. КЭДО».

Кто облагается подоходным налогом?

Налогоплательщики в России делятся на 2 категории:

- Резиденты – граждане РФ, иностранцы, лица без гражданства, проживающие в России не менее 183 дней в году.

- Нерезиденты – все, кто относится к резидентам, но при этом не проживающие в России постоянно (проживающие менее 183 дней в году), и получающие доход на территории РФ.

Таким образом, граждане РФ и иностранцы, проживающие в РФ не менее полугода из календарного года, или не проживающие в РФ, и получающие доход на территории России обязаны оплачивать НДФЛ – например, с зарплаты или с премий.

Налоговые ставки

Налоговая ставка – основной коэффициент при расчете суммы налога на доходы. Условия для того или иного коэффициента зависит от того, к какой категории относится налогоплательщик.

9 %

Одинаковые условия для резидентов и нерезидентов:

- Дивиденды до 2015 г.

- Проценты по облигациям с ипотечным покрытием, эмитированным до 01.01.2007 г.

- Доходы учредителей доверительного управления ипотечным покрытием.

13 %

В отношении большинства резидентов действует именно ставка в 13 %. Налогом облагаются следующие доходы:

- Зарплата, включая премии и надбавки при суммарном доходе до 5 млн. рублей в год.

- Вознаграждения по договорам гражданско-правового характера.

- Доходы от продажи имущества.

- Дивиденды от 01.01.2015 г. и некоторые другие доходы.

Нерезиденты уплачивают НДФЛ по ставке 13 % от следующих доходов:

- Заработная плата от трудовой деятельности, включая деятельности в качестве высококвалифицированного специалиста и деятельности участниками госпрограммы по содействию добровольному переселению в РФ соотечественников и членов их семей, проживающих за рубежом.

- Оплата трудовых обязанностей членов речных, морских судов, плавающих под флагом России.

15 %

Ставка 15 % применяется в отношении резидентов и нерезидентов РФ, доходы которых от трудовой деятельности превышают 5 млн. рублей в год. Также по данной ставке НДФЛ уплачивают нерезиденты, получающие дивиденды от компаний в России.

30 %

В отношении резидентов РФ данная ставка не применяется. Нерезиденты уплачивают НДФЛ со ставкой 30 % со всех прочих доходов, не перечисленных выше.

35 %

По максимальной ставке рассчитывают налоги на выигрыши, призы и подарки стоимостью свыше 4 тыс. рублей, на проценты от банковских вкладов.

Налоговые вычеты

Вычет – возможность для налогоплательщика законно уменьшить сумму удерживаемого НДФЛ или вернуть часть от ранее уплаченных в бюджет налогов. Выделяют несколько групп налоговые вычетов:

- Стандартные. В соответствии со ст. 218 НК РФ право на вычеты имеют льготные категории граждан, сотрудники, на обеспечении которых есть дети.

- Социальные. Предназначены для лиц, несущих расходы на социально значимые цели по ст. 219 НК РФ – благотворительность, обучение, лечение, накопительную часть пенсии, страхование жизни, физкультурно-оздоровительные мероприятия.

- Инвестиционные. На данные вычеты имеют право лица, осуществляющих операции по индивидуальным инвестиционным счетам, получающим доходы от продажи ценных бумаг в соответствии со ст. 219.1 НК РФ.

- Имущественные. При покупке жилья, земельных участков, продаже имущества, в случае изъятия имущества для государственных или муниципальных целей (ст. 220 НК РФ).

- Профессиональные. Для индивидуальных предпринимателей, оказывающих услуги, выполняющих работы по договорам гражданско-правового характера, получающих авторские вознаграждения (ст. 221 НК РФ)

- При переносе на будущее убытков от операций с ценными бумагами. На основании ст. 220.1 НК РФ.

- При переносе на будущее убытков от участия в инвестиционном товариществе. На основании ст. 220.2 НК РФ.

Налоговый вычет вычитают из налоговой базы, после чего от оставшейся суммы считают размер НДФЛ. При этом стандартные вычеты социальные и имущественные вычеты можно получать за 3 прошедших года. Учет документов для предоставления вычетом можно организовать в системе «Добыто. КЭДО».

В отношении работников оформление вычетов следующее:

- Стандартные – оформляет работодатель на основании документов, подтверждающих право на налоговые вычеты.

- Социальные, имущественные – можно оформить самостоятельно или через работодателя.

Мнение эксперта. Работодателя должны интересовать, в первую очередь, стандартные и социальные вычеты. Обратите внимание, что к социальным вычетам добавлены расходы на физкультурно-оздоровительные мероприятия – это могут быть и походы в спортзал, и лечебный массаж, и физиотерапевтические процедуры.

Порядок расчета, удержания, уплаты НДФЛ

Порядок расчета НДФЛ налоговыми агентами определен в ст. 226 НК РФ. В соответствии с Федеральным законом от 14.07.2022 № 263-ФЗ в порядке удержания и исчисления, сроков уплаты налогов были внесены некоторые изменения в указанную статью НК РФ. В частности, нужно отметить следующее:

- НДФЛ удерживается с 1-го по 22-е января, уплачивается до 28 января.

- С 23-го января по 22-е декабря удерживается НДФЛ удерживается ежемесячно, уплачивается – до 28-го числа текущего месяца. Т.е. с 23 января по 22 февраля, с 23 февраля по 22 марта и т.д.

- С 23-го по 31-е декабря удержание и уплата осуществляются до последнего рабочего дня календарного месяца.

Если совокупная сумма удерживаемого налога на доходы физических лиц за месяц составляет свыше 100 руб., то она подлежит перечислению в бюджет в установленном порядке. Если же сумма менее 100 руб., то она не уплачивается, а добавляется к сумме, удерживаемой и подлежащей перечислению в следующем месяце, но до декабря текущего года.

Мнение эксперта. В случае, если в компании работают иностранцы, то порядок расчета, удержания и уплаты НДФЛ определяется в соответствии со ст. 227.1 НК РФ. В общем случае схема выглядит следующим образом: на период действия патента формируются фиксированные платежи в размере 1,2 тыс. рублей, а после выполняют корректировку с учетом реального дохода иностранных граждан.

Расчет НДФЛ с аванса

С 2023 года утратила действие ч. 2 ст. 223 НК РФ, и теперь днем получения дохода является день поступления денежных средств на банковский счет работника или были выплачены ему наличными. Соответственно, в календарном месяце сотрудники будут получать доход дважды – в виде аванса и оставшейся суммы зарплаты, и с них два раза нужно будет уплачивать НДФЛ.

Как сервис электронного документооборота «Добыто. КЭДО» поможет кадровикам и бухгалтерам?

В связи с многочисленными изменениями в Налоговый кодекс РФ в 2023 году, работа бухгалтеров при формировании отчетности существенно усложнилась. При нарушениях налогового законодательства в отношении работодателя применяется административная ответственность в виде значительных штрафов. Допустить ошибки в расчетах, оформлении отчетности по форме 3-НДФЛ, 6-НДФЛ могут и опытные сотрудники компании. Поэтому настоятельно рекомендуется пользоваться специализированными программными комплексами и ресурсами:

- Онлайн-калькуляторы для расчета НДФЛ. Типовые сервисы, позволяющие рассчитать НДФЛ с учетом вычетов, изменений, внесенных в налоговое законодательство. В общем случае возможны 2 типа расчетов: выделение налога из суммы и начисление к сумме. В соответствующих полях вводится налоговая ставка, вычеты. Онлайн-калькуляторы носят справочный характер, и не могут использоваться для совершения юридически значимых действий, хотя и помогают быстро рассчитать НДФЛ.

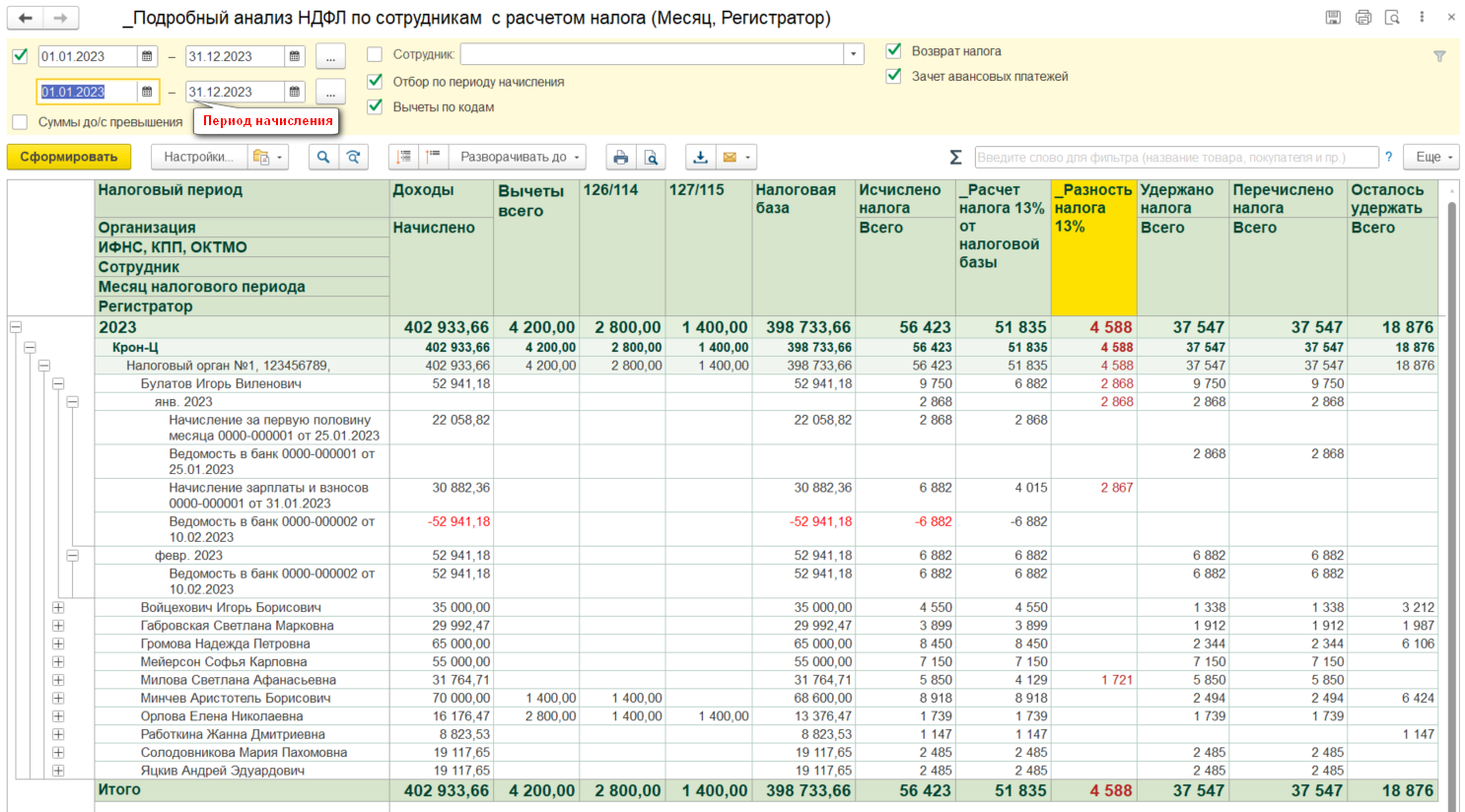

- Комплексы 1С: ЗУП. Для 1С есть много готовых инструкций, помогающих в расчете НДФЛ с учетом изменений в законодательстве. Большинство операций в 1С:ЗУП при расчете НДФЛ и формировании отчетов автоматизированы.

- Системы (сервисы) электронного документооборота. В системах электронного документооборота у сотрудников компании всегда есть доступ к актуальным формам отчетов, в частности к изменениям в отчетности по приказам ФНС № ЕД-7-11/880@ и № ЕД-7-11/881@. В системе ЭДО можно проверить заполненные отчеты на правильность заполнения, отсутствие ошибок. В считанные минуты можно будет подписать и отправить отчетность в налоговую службу.

К плюсам использования системы электронного документооборота «Добыто. КЭДО» при подготовке отчетов для налоговой службы можно отнести следующее:

- Новые формы отчетов автоматически подгружаются в систему ЭДО. Не нужно отслеживать все изменения в налоговом законодательстве.

- Корректное заполнение документов. Работа в системе исключает ошибки и неточности, поскольку проверяет корректность заполнения отчетов.

- Сдача отчетности всегда в срок. Отправка отчетов в электронном виде при работе с надзорными органами занимает не более нескольких минут. При этом о получении отчетности можно сразу же узнать.

- В некоторых системах включены чаты для общения с контрагентами, надзорными органами. Чат с представителями налоговой службы позволит бухгалтерам уточнить нюансы расчета НДФЛ и формирования отчетов в режиме реального времени.

Мнение эксперта. При выборе систем электронного документооборота учитывают функционал и возможность интеграции с другим ПО, внедренным в компании– какие именно бумажные документы планируется заменять на электронные. Документооборот может быть кадровым, бухгалтерским, складским и т.д. Рекомендуем обратить внимание на систему «Добыто. КЭДО».

Заключение

- Расчет НДФЛ, в т.ч. с учетом вычетов, несмотря на кажущуюся простоту может вызывать сложности даже у опытных бухгалтеров. Это связано с регулярными изменениями в налоговом законодательстве, которые необходимо учитывать при расчете, формировании отчетности.

- Для автоматизации расчетов можно пользоваться различными инструментами – как программными комплексами в «коробочном» варианте, так и онлайн-калькуляторами, облачными системами электронного документооборота.

FAQ

Какая ответственность наступает за недостоверно предоставленные сведения по НДФЛ?

При первичном неумышленном нарушении – 20 % от суммы неуплаченного налога, при умышленном нарушении – 40 % от суммы налога. При повторных и систематических нарушениях, недостачи в бюджет крупных и особо крупных сумм предусмотрен штраф до 300 тыс. рублей или в сумме зарплаты за 1 или 2 года, дисквалификация руководителя на срок до 3-х лет или лишение свободы на срок до 2-х лет.

Если не сдана отчетность по форме 6-НДФЛ, то штраф составит 1000 руб. за каждый месяц просрочки. Если в отчетах имеются ошибки, то сумма штрафа – 500 руб. за каждый документ. Дополнительно на руководителя организации или главного бухгалтера будет наложен штраф в размере 300-500 руб.

Как сдавать отчетность 6-НДФЛ при ведении электронного документооборота. И можно ли еще передавать документы в бумажном виде?

Можно выделить 2 основных способа:

- Через специальный сервис на сайте ФНС (https://service.nalog.ru/nbo/) . Для работы необходима квалифицированная электронная печать и программа «Налогоплательщик ЮЛ».

- С помощью соответствующего сервиса от оператора электронного документооборота, в системе которого работает компания. Как правило, оператор в лице разработчика может предлагать несколько решений – например, модули для 1С или отдельное ПО, если бухгалтерия компании не пользуется программным обеспечением 1С. Еще одно решение – использование онлайн-сервиса, работать с которым можно с разных устройств без установки лицензионного ПО на каждое из них.

Обратите внимание, что с 2023 года сдавать отчетность по форме 6-НДФЛ в бумажном виде могут лишь те компании, в штате которых состоит не более 10 сотрудников – т.е. денежные выплаты были перечислены менее чем 10 физическим лицам.

Какие функции есть у web-сервиса (системы) электронного документооборота для сдачи отчетности?

Функционал напрямую зависит от разработчика (оператора) системы ЭДО и выбранного тарифного плана. К некоторым типовым функциям можно отнести следующее:

- Автоматический прием требований ФНС.

- Возможность работы с несколькими компаниями в едином рабочем окне.

- Работа с электронными больничными.

- Возможность сдачи нулевой отчетности при временной приостановке деятельности компании.

- Автоматическая проверка отчетов перед сдачей – минимизация ошибок при отправке отчетности по форме 6-НДФЛ в ФНС.

Обычно в одном сервисе можно формировать и сдавать отчетность сразу в нескольких направлениях: СФР, ФНС, Росстат.